目次

ヘッジファンドとは?その歴史を簡単に

藤田(ふじ)

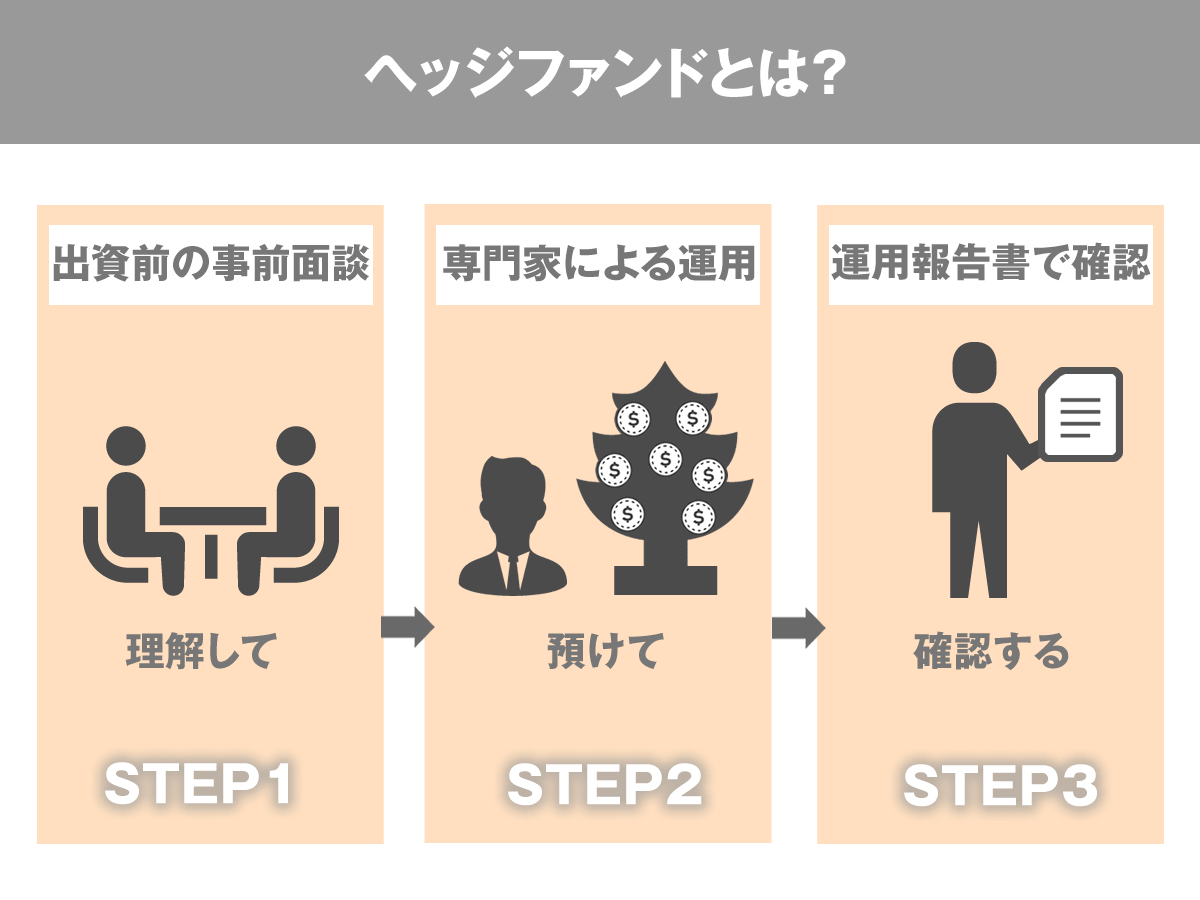

ヘッジファンド(Hedge fund)とは、金融のプロに多様な取引手法で運用を任せられる金融商品のことです。運用状況に関しては、決算期に送られて来る運用報告書にて確認することが可能です。

ヘッジファンドのヘッジ(Hedge)は「避ける」という意味で、投資が苦手な方でも、プロの力で資産の損失リスクを避けつつ、平均で10%を超えるような高いリターンに期待できます。

そんな、ヘッジファンドは1949年に米国の作家兼社会学者のアルフレッド・ジョーンズによって考えられたファンドが起源とされています。

投資動向に関する記事の執筆をしていたジョーンズは「あなたも投資をしてみたら?」と促され、値動きが相反する「株式」と「債券」の動きを生かしたアービトラージ取引に注目。

引用:BUSINESS INSIDER The amazing story behind the world’s first hedge fund(英語)

その後、リターンを高めるためにレバレッジ(借り入れを行い運用資金を増やす)を採用したり、ファンドの運用成績により報酬が決まる「成果報酬性」を取り入れたりと、現在のヘッジファンドの基盤を構築しました。

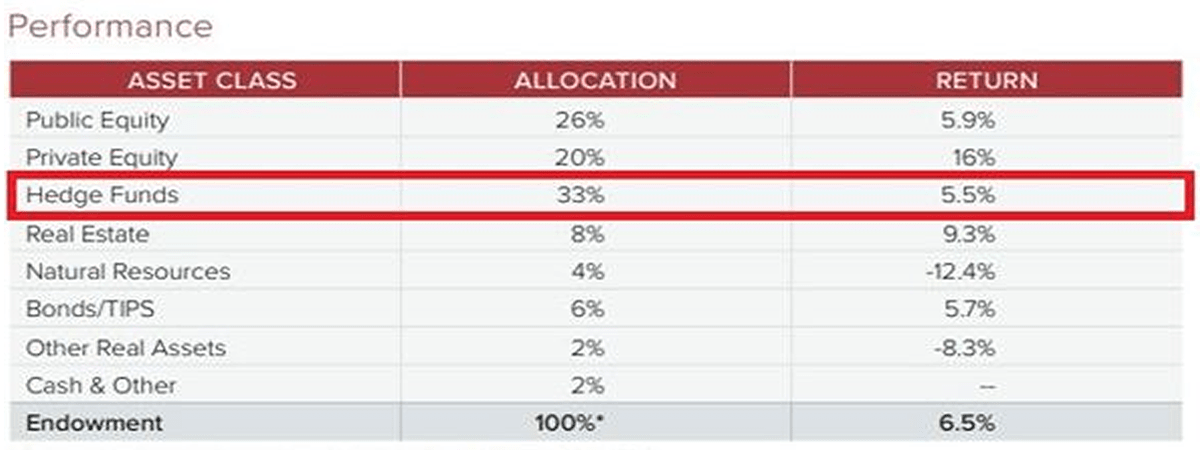

その後もジョーンズのファンドを筆頭とし、市場の動きにとらわれない独自の運用手法で高パフォーマンスを上げ続けたヘッジファンドは、現在もハーバード大学基金などの機関投資家や超富裕層の投資対象先として選ばれています。

参照:HARVARD MANAGEMENT COMPANY(英語)

特徴

ファンドとは、投資を目的として集められたお金や運用チームのことを指す言葉です。世の中には今回紹介する「ヘッジファンド」以外にも、ファンドと呼ばれる金融商品は多く存在します。

- ヘッジファンド

- 投資信託

- 不動産投資信託(J_REIT)

- コモディティファンド

- バイアウトファンド

- ベンチャーキャピタルファンド

その中でも、抜群の知名度を誇るのが投資信託。仕組みとしては、ヘッジファンド同様お金を預けるだけで金融のプロが投資者の代わりに運用してくれます。

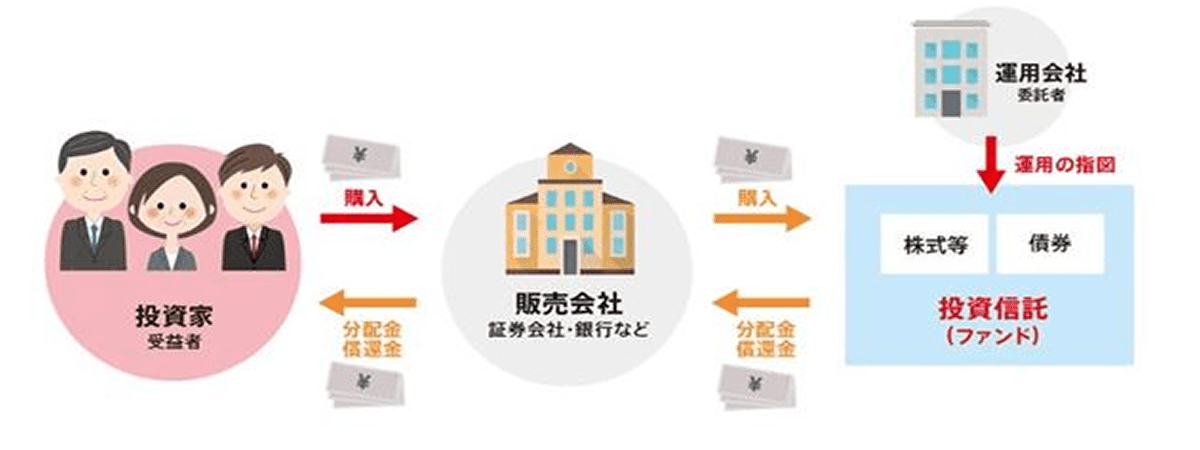

販売~運用までを自社で一貫して行う独立系ヘッジファンドとは異なり、販売と運用は別会社で、販売はネット上でも行われている点は投資信託ならでは。

引用:みずほ銀行 投資信託とは

さらに、投資信託は雑誌などメディアでの露出も多いですから、なんだかヘッジファンドよりもずっと手軽で安心な気がしますよね。

しかし、富裕層の方はそんな投資信託を差し置き、なぜあえてヘッジファンドへの投資を行うのでしょうか。

その理由を探る為、以下ヘッジファンドならではの特徴を投資信託と比較しながら見ていきます。

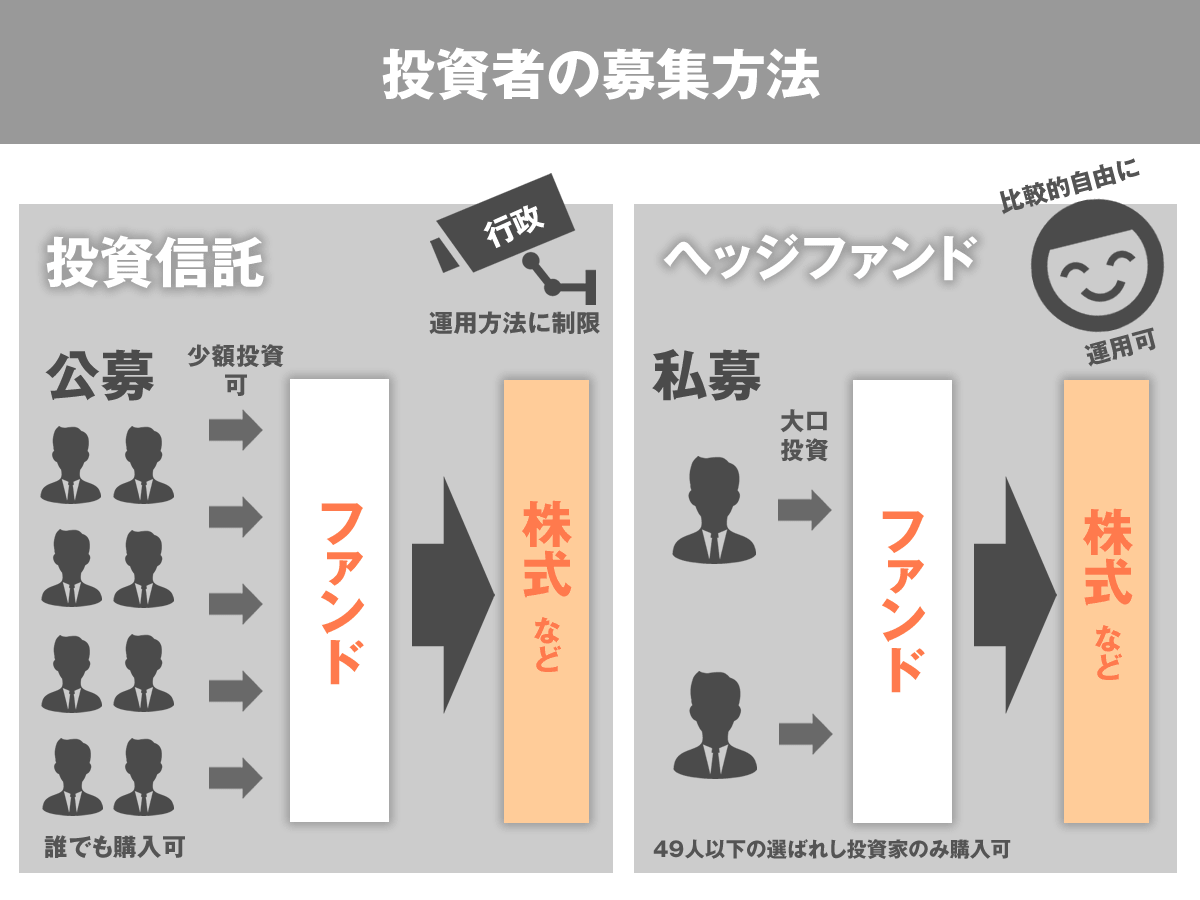

1、投資者の募集方法

公募方式で投資者の募集を行う投資信託の場合、証券会社や銀行などを通し不特定多数の投資者を相手にします。

投資者数が多い為、一人からまとまった投資額を集める必要はなく、数千円~一万円程度と小口資金で購入可能。

また、相手をする投資者の多さから、運用方法に制限がかけられており、基本的には市場の値上がり局面でのみの利益獲得がメインとなります。

反対に、私募方式で投資者の募集を行うヘッジファンドは、49人以下の投資者のみを相手にします。

投資効率を維持できる運用額を集めようとすると、最低投資額は自然と高額に。一般的には5000万円程に設定されていますね。

投資者数に制限がある代わりに、運用方法には高い自由度が認められており、上昇局面だけでなく下落局面だけでも利益獲得可能になります。

また、投資家の受け入れ人数が決まっているために、投資者募集は富裕層内での紹介がメインとなり、一般投資家には馴染みの薄い世界です。

実際に、個人投資家の方がヘッジファンドと接点を持つ機会はほとんどないでしょう。

しかし近年投資家ニーズの多様化に合わせて、ファンドの形態も変化。

2000年後半から「準富裕層」向けに、数百万円~1000万円程の少額から投資が可能なファンドも目立つようになりました。

例)BM CAPITAL

1000万円~

※少額投資も応相談

個人投資家を相手にする為、ファンドの説明や、運用報告書なども大衆化されている部分があり、ヘッジファンドの利用初心者の方は準富裕層ファンドへの投資であればハードルは低いと言えます。

個人でヘッジファンド投資をお考えの方は、上記で紹介したような準富裕層向けファンドをメインに検討すると良いでしょう。

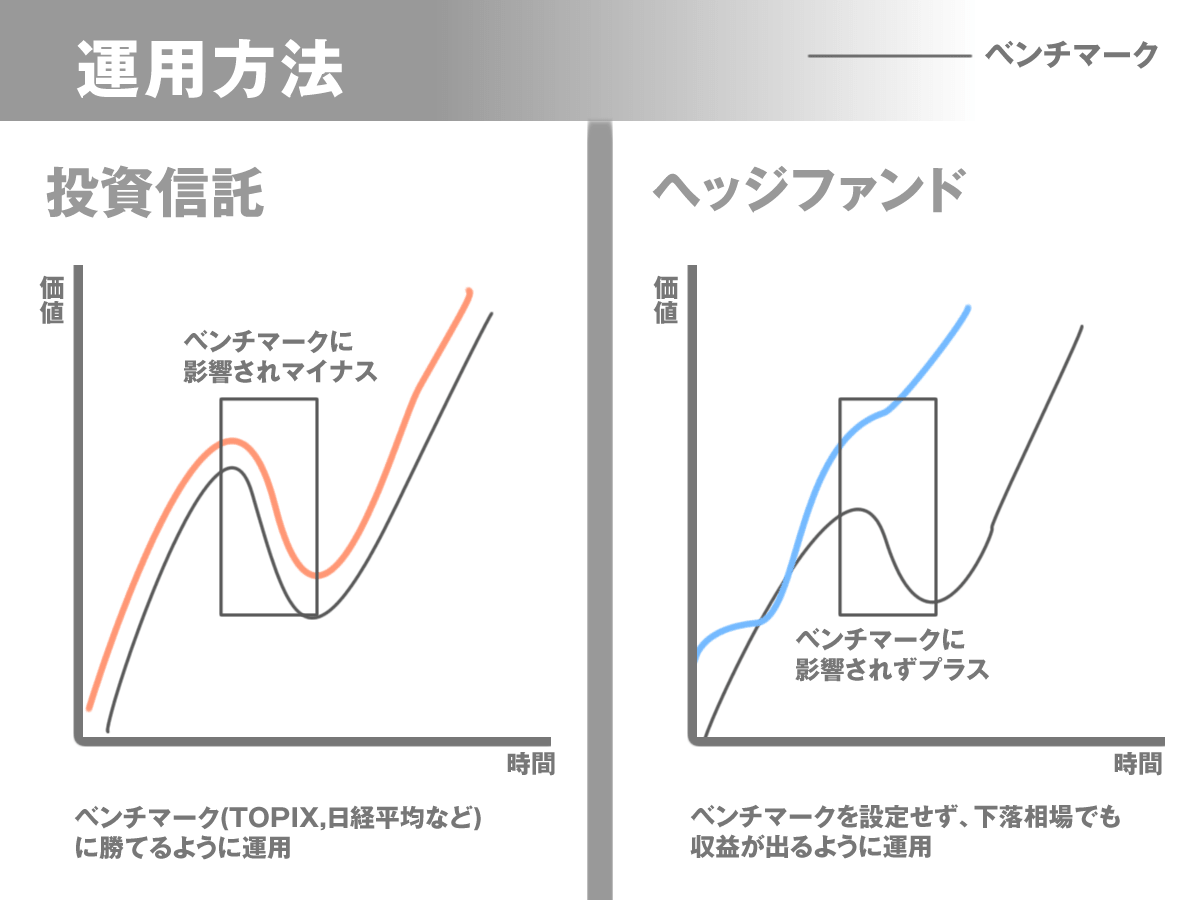

2、運用目標

投資信託の場合、相対収益といい競争相手(ベンチマーク)を上回る運用を目指します。

例えば、TOPIX(東証株価指数)を競争相手とする投資信託であれば、TOPIXが2%上昇したら2%以上の上昇を狙って運用を行う形です。

投資信託においては「上昇相場」の利ざやで利益を出す方法で、下落相場においては競争相手(ベンチマーク)よりもどれくらい少ない下落幅で抑えることができたかが評価基準となります。

反対に、ヘッジファンドの場合は絶対収益で、競争相手を設定せずに上げ相場でも下げ相場でも利益を出せる運用を行います。

- アクティビスト

- イベント・ドリブン

- マネージド・フューチャーズ

など、独自の運用手法を駆使し、市場の下落局面でも常にプラスのリターンを狙いにいきます。

ヘッジファンドは手数料の高いこともあり、コロナショックや米中貿易摩擦と言った厳しい相場でも常にプラスを出せる力がなければ、投資者は容易に離れていってしまうでしょう。

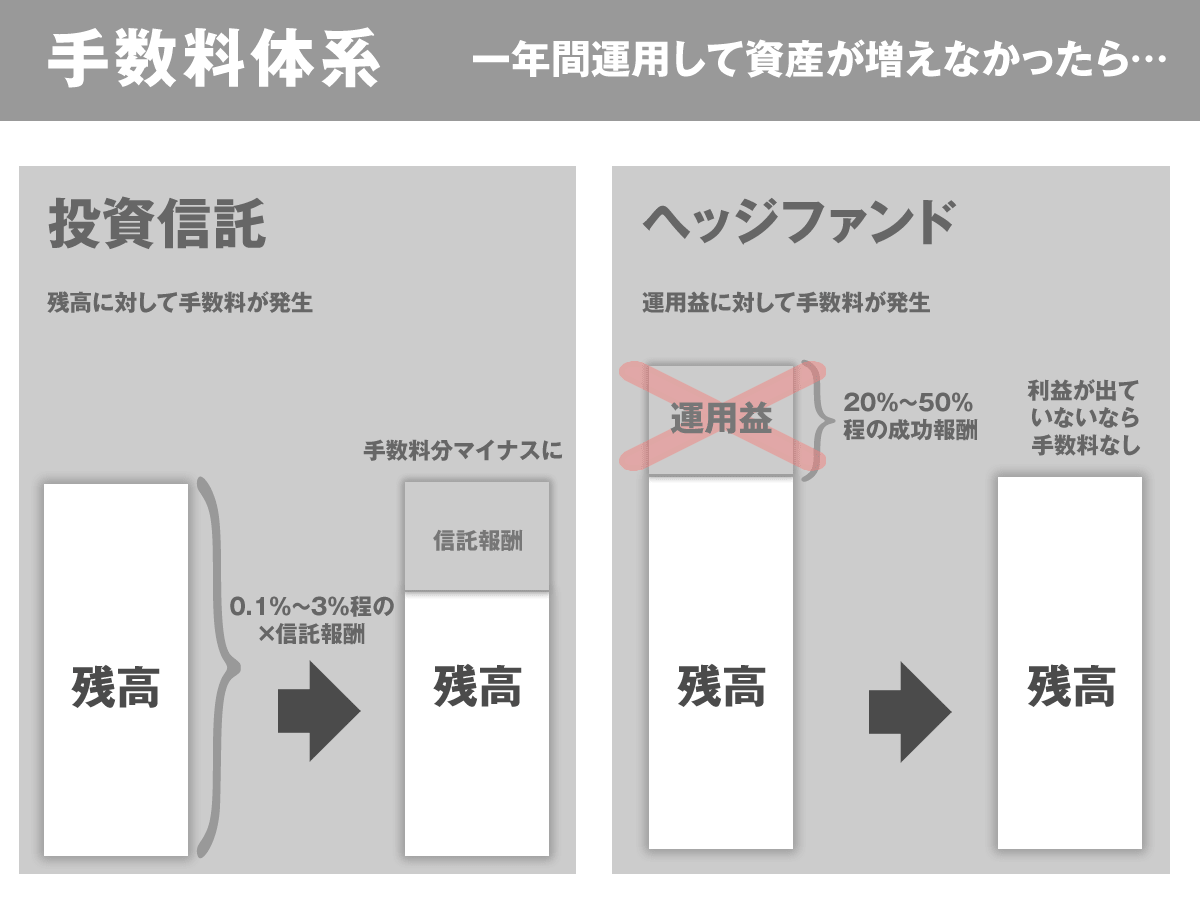

3、手数料体系

ヘッジファンドが常にプラスのリターンを目指す必要があるのは、投資者離れを恐れてのことだけではありません。

ヘッジファンドの手数料体系は「成功報酬」がメイン、運用で出た収益に対し20%ほどが成功報酬として発生するのが一般的。

成果を出さなければファンド側も儲からないので、市場の状況に関わらず運用者は本気でまとまったリターンを狙いに行きます。

ヘッジファンドの投資家には経営者なども多く、常に手数料を支払って利益が上がるかを判断されるため、騙しの効かない点でも運用に妥協は許されません。

その点、投資信託の場合は、信託報酬として運用額に対し固定で手数料が発生します。運用でマイナスが出ても、運用中は固定でお金が入ってきます。

また、実際にはファンドの内容を理解せずに購入する方も多く、ファンドを売りさえすれば収益をあがるというのが実際のところ。

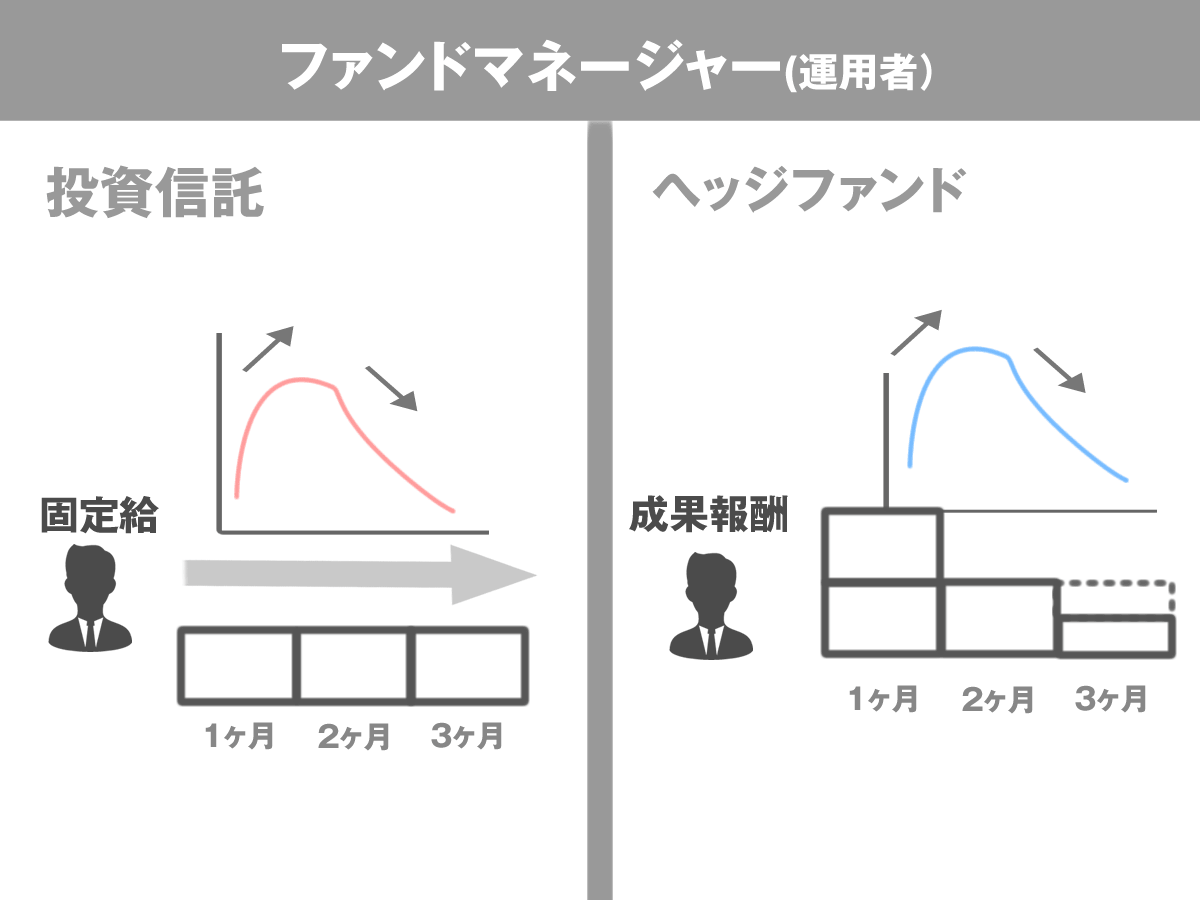

4、ファンドマネージャー(運用者)

運用していればお金がもらえる、サラリーマン的な労働が出来ないヘッジファンド運用者の報酬体系は「成果報酬」が一般的。ファンドの運用パフォーマンスによって、報酬率が上昇します。

その点、投資信託の場合は相場ありきの運用となり、運用者の投資手腕はパフォーマンスに反映されづらく、固定給制を採用しているファンドが多いのが事実。

ヘッジファンドに金融エリートが集まる理由も理解できますね。

どちらを選ぶべきか?

ヘッジファンドと投資信託の特徴をまとめると、以下の通り。

| ― | 投資信託 | ヘッジファンド |

|---|---|---|

| 投資家 | 不特定多数の投資者 | 49人以下の限られた投資者 |

| 最低投資額 | 数千円~1万円程 | 1000~5000万円 |

| 運用の自由度 | 強い制限がある | 自由度が高い |

| 利益獲得機会 | 上層相場 | 上層相場と下落相場 |

| 運用目標 | ベンチマークに勝てる運用を目指す | ベンチマークを設定せず常にプラスを目指す |

| 手数料体系 | 残高に対して固定で発生 | 運用益に対し発生 |

ヘッジファンドでは手数料が高いから、投資信託が優れていると思われる方も多いかもしれません。

投資自体は自己資産を増やすために行う訳であり、注目すべきは「最終的にいくら儲かるか」です。

ファンドの運用成績を語る上で一般的に「年利○%」と表記をされますが、基本的にはその数字に手数料が考慮されていないことは忘れてはいけません。

以下、手数料が20%のヘッジファンドと手数料が1%の投資信託に1000万円ずつ投資し、それぞれの手数料を控除した上で実際に実際に手元に残る金額を計算してみました。

利益:1000万円(出資額)x10%(年利)

=100万円

手数料:100万円(利益)x20%

=20万円

手元に残る金額:100万円(利益)―20万円(手数料)

=80万円

利益:1000万円(出資額)x3%(年利)

=30万円

手数料:1000万円(利益)x1%

=10万円

手元に残る金額:30万円(利益)―10万円(手数料)

=20万円

手数料が割高でもリターンによっては多くの利益を得られる結果に。

ヘッジファンドだから、投資信託だからと考えるのではなく最終的にいくら手元に残るかで判断すべきと言えるでしょう。

ヘッジファンドのデメリット

ここまで、ヘッジファンドの特徴、得にメリット(長所)を中心に見てまいりました。

・金融のプロに投資を丸々お任せできる

・リスク管理をしっかりしてもらった上で運用を続けられる

・自由な運用が認められており比較的高利回り

投資において、メリットは勿論のことデメリット(リスク)について把握しておくことは大切なこと。

筆者もヘッジファンド関連の記事を数記事読みましたが、多くのものがメリットに集中して書かれていましたので、本サイトではあえてヘッジファンド投資に付随するデメリットを詳しくまとめます。

1、すぐに解約できない

ヘッジファンドには「ロックアップ」という、ファンド購入~解約可能になるまでに半年から1年ほどの期間が設定されています。

また、45日ルールというファンド解約希望日の45日以上前までの申し出が必要など厳しい解約ルールが定められているのもヘッジファンドならでは。

一見意地悪に見えるこの解約ルールですが、先述したとおりヘッジファンドでは投資者の募集方法に強い制限がかかっており、少数の投資家相手にまとまった資産を集め戦略的な運用を行います。

経済ニュースなどに心を動かされ、投資家からの解約や購入希望が殺到してはファンドの運用資産は安定せず、投資計画を立てては見直しの繰り返しで大きな投資成果が見込めません。

その点、ファンド側で流入・流出する資金を管理し安定した運用額を保つことで、投資戦略をしっかり遂行し年10%以上にもなる高リターンが実現できています。

2、ネット上に情報が出回っていない

検索窓に「ヘッジファンド」と入れ検索しても、辞書的な無難な情報しかでてきません。

各社ともにコストと膨大な時間をかけ投資戦略、銘柄選びをおこなうヘッジファンド。市場指標に合わせた機械的運用を行う、大衆向けファンドとはその声質が異なります。

万が一ネット上に情報が漏れ、他社に真似をされてしまったり、相乗りをされてしまえば計画通りの投資ができず、利益獲得の機会を逃してしまうことにも繋がります。

ヘッジファンド各社は投資者にも投資で知り得た具体的な情報のネット公開を禁じており、ファンド業界の中でもクローズドな世界であることは間違いないでしょう。

各ファンドの具体的な戦術や投資銘柄、過去の運用成績などはファンドとの面談時に確認可能。

投資判断をする際に必要な情報となりますので、面談の場で情報自体は豊富に貰えますがネット上に掲載するのは控えましょう。

3、手数料の利率が高い

ヘッジファンドの手数料は、「2:20」モデルと言われ、運用残高の2%を管理報酬、20%を成功報酬として顧客から受け取る場合が多いです。

冒頭で紹介した投資信託であれば、年1%以下で運用できるものもあることを考えると、その差は歴然。

しかし、こちらは先程述べたとおりヘッジファンドの手数用は運用で出たリターンに対して発生するため、手数料が割高でもリターンによっては多くの利益を得られることが多いのも事実。

しかし、単純に手数料を数字だけで判断した場合はこの20%を超える手数料率には驚く方もいるかも知れません。

4、ネットで購入ができない

私募ファンドであるヘッジファンドは、基本的には証券会社での取り扱いはありません。

既存の投資者からの紹介を受けるか、直接ファンドに連絡をし面談の後出資を行うことになります。

投資信託などはスマートフォンなどで面談無しで簡単に購入可能、一見に不便に思えるこの面談方式ですが、投資においては「100%理解して投資すること」が大切。

いくら運用をプロにお任せ出来ると言っても、投資の仕組みがわかっていないと、下落局面で解約すべきか、一時的なものであれば待ち将来のリターンに期待すべきなのか判断できません。

ご自身で調べると言っても情報公開に制限のあるヘッジファンド、一種面談の場で強制的に検討中のファンドの情報を学校の授業のように学べるのはデメリットとは言い切るのは難しそうです。

金融商品に関しては明るい面のみ語られがち、ヘッジファンドは優秀な金融商品ではありますが、もちろん利用にあたりデメリット(リスク)もあります。

メリットだけでなくリスクもしっかりと理解した上で、利用したいですね。

優良ヘッジファンドの見分け方

ヘッジファンドのメリット・デメリットを理解した上で、良いヘッジファンドを見分けるには、投資成績だけなく多方面から吟味することが大切。

特に以下3点はチェックしておきたいですね。

1、リスクについても説明してくれる

投資において、絶対はありません。しつこいようですが、ヘッジファンドしかりどんな金融商品にもリスクはあります。

ファンドとの面談の場で、「必ず儲かる」「損をしない」といったような文句での勧誘を受けたり、リスクに関しての質問をはぐらかされたりした場合は、投資を控えたほうが良いでしょう。

- すぐに解約できない

- ネット上に情報が出回っていない

- 手数料の利率が高い

- ネットで購入ができない

金融商品の販売時には、リスクの説明は必須。金融詐欺などに関しては、知識の浅い人を狙います。

不明点に関しては、ファンドのマイナス面を含め質問をし、担当者の対応もファンド選びの項目に追加しておきたいですね。

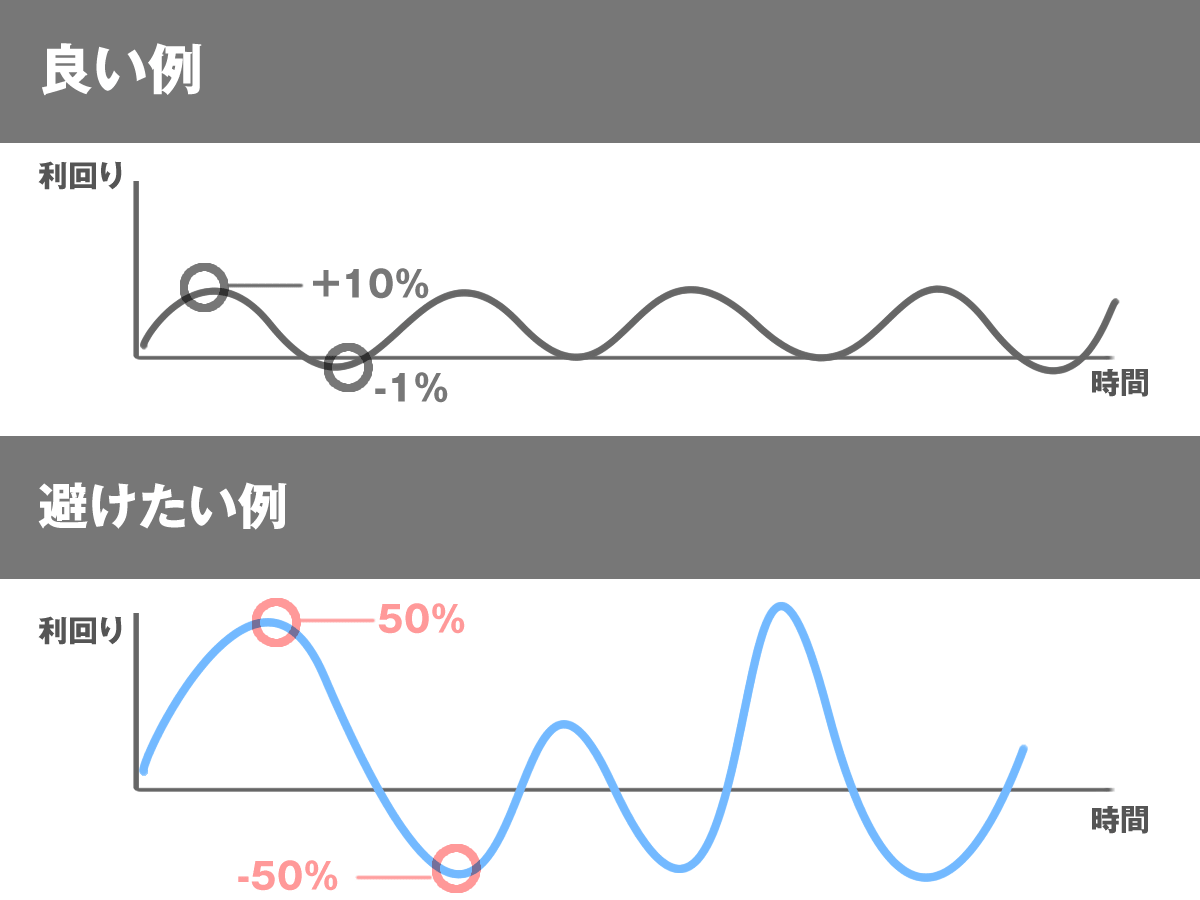

2、過去の運用成績が安定している

一か八かの賭けの運用をし、驚異のリターンを挙げた。しかし、裏をかけば担当者の読みが外れていたら、かなりの損失が生じていたかもしれません。

投資はギャンブルではありません。安定リターンを長期的に積み重ねるのが理想です。

過去の運用成績を見て、出来るだけ成績がプラスにもマイナスにも大きくぶれていないことを確認。

逆に運用成績が目立つ年度があれば、理由を尋ね納得できる理由を提示してもらえるかを見ると良いでしょう。

3、ネット上で悪い口コミがない

情報社会の今、インターネットで検索をすればヘッジファンドに関する情報も多く得られます。

また投資ブログなどを通し、投資者の方の声を集めることも容易です。

実際に投資を行い不満点や問題を感じれば、一部の投資者はネット上に情報を書き込むことは容易に予想できます。

実際に出資を決断する前には、インターネット上に悪い口コミが確認できないことをチェックしておけると良いでしょう。

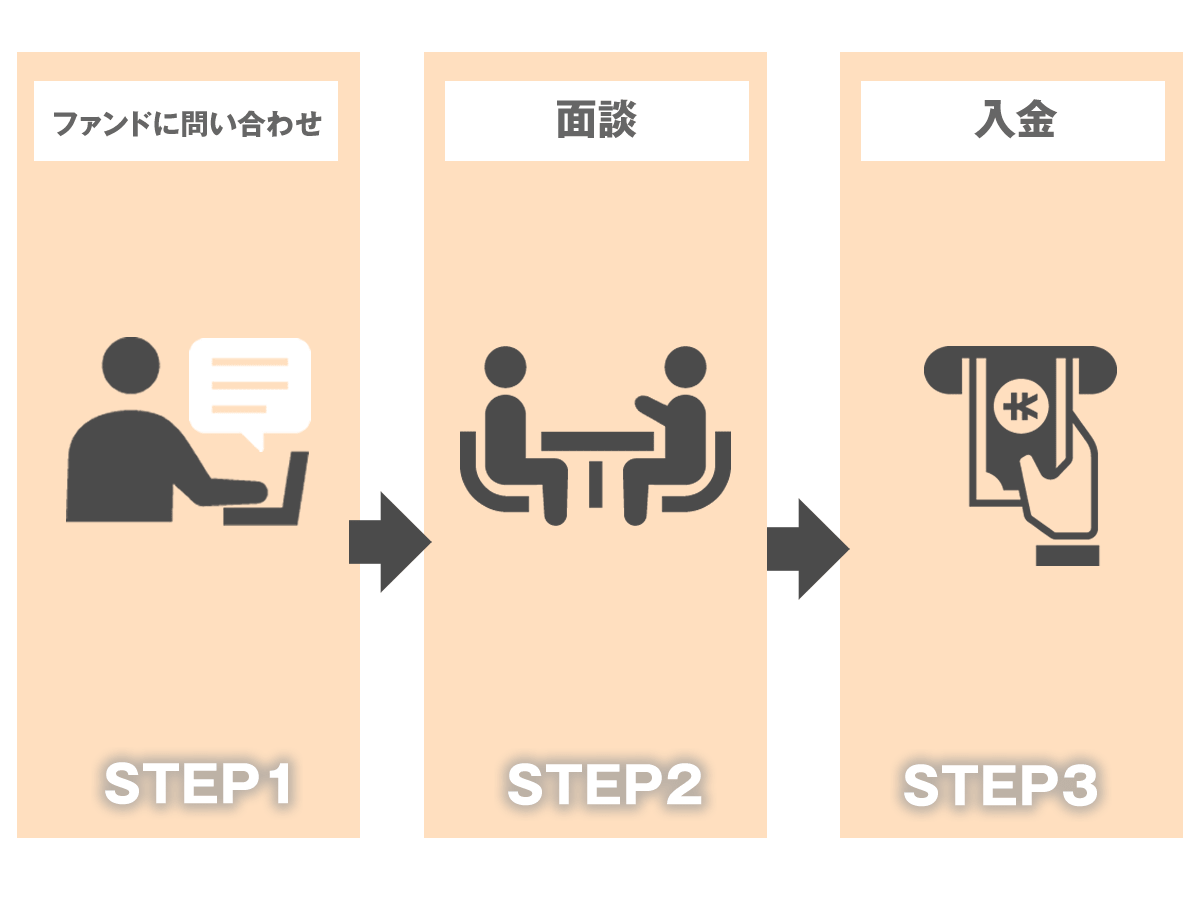

購入・解約方法

ヘッジファンドの購入方法は、以下の2通り。

- ヘッジファンドの運用会社から直接購入する

- 投資助言会社やプライベートバンクから購入

ヘッジファンドの運用会社ホームページ上のお問合せフォームからコンタクトを取り、面談にてファンドの担当者に直接話しを聞き、契約する形式が一般的。

また、自身でファンド比較・検討を行うのが難しい方は投資助言会社やプライベートバンクを利用することも可能。

しかし、仲介会社に手数料が落ちる商品を紹介されたり、割高な仲介手数料が取られるリスクも伴います。

また、解約方法に関しても基本的には投資先ファンドに解約希望の旨を伝えるだけとシンプル。

ヘッジファンドへの出資をお考えの方は、まずファンドや必要であれば仲介業者にコンタクトを取り、情報を集めるところから始めましょう。

国内ヘッジファンド一例

基本的には、富裕層内の口コミベースで投資者集めを行うヘッジファンド。

その情報は明るみにはなりにくいですが、国内にも個人投資家が投資できるヘッジファンドは十分存在します。

| 投資対象 | 日本株 |

|---|---|

| 最低投資額 | 1000万円~※少額投資も相談可 |

| 出資までの流れ | 1、お問合せフォームより問い合わせ 2、面談 3、出資 |

国内でも知名度が高いBM CAPITALは、日本割安株に投資を行う国内ヘッジファンド。

年間平均利回り10%以上、かつ過去にマイナスが出た年ゼロ回という安定した運用が人気を集めています。

また、自社を投資初心者向けと称しており、面談時の説明、運用報告書も大変わかりやすいと評判です。

BMキャピタル・ヘッジファンド完全ガイド!口コミ・評判、利回り、最低出資額など投資者藤田が分かりやすく解説

ヘッジファンドとは?「高額運用をプロ任せに出来る金融商品」

ヘッジファンドに関しては高パフォーマンスという部分だけでなく、実際に担当者に会い金融のプロから直接話を聞ける点は「投資先を理解して投資」するという意味でもおすすめな金融商品です。

ヘッジファンドへの投資を考えている方は、気になるファンドへ連絡を取り担当者に話を聞いてみると良いでしょう。

【平均利回り10%以上を継続中】

投資先で迷ったらBMキャピタル

「過去に自分で投資をして失敗したので今度はプロに任せたい」

「ヘッジファンドに出資したいけど、どこがいいのかわからない」

「退職金が入ったので投資に回したい」

上記のような悩みがある方には、日本のヘッジファンド「BMキャピタル」がおすすめです。

- 2013年の運用開始以来、平均年利10%以上を継続中

- 運用開始から10年以上マイナスの年ゼロ

- 直近6年の資産価値は2倍

最低投資額は1000万円(1000万未満も相談可)。比較的出資しやすい金額設定のヘッジファンドです。

より詳しい情報は無料の資料請求や運用相談で聞けます。面談では特に営業されることもないので、まずは話を聞いてみてください。